- Details

- Category: วิเคราะห์-เศรษฐกิจ

- Published: Friday, 31 March 2023 16:34

- Hits: 1909

กนง. ขึ้นดอกเบี้ยตามคาดสู่ร้อยละ 1.75 ต่อปี

โดย ฉมาดนัย มากนวล

ชนม์นิธิศ ไชยสิงห์ทอง

Krungthai COMPASS

Key Highlights

• กนง. มีมติเป็นเอกฉันท์ให้ปรับขึ้นอัตราดอกเบี้ยนโยบายร้อยละ 0.25 ต่อปี สู่ระดับร้อยละ 1.75 ต่อปี โดยเป็นการปรับขึ้นต่อเนื่องติดต่อกันเป็นครั้งที่ 5 กนง. มองว่าเศรษฐกิจไทยขยายตัวต่อเนื่องจากภาคการท่องเที่ยวและการบริโภคภาคเอกชนเป็น ขณะที่อัตราเงินเฟ้อทั่วไปมีแนวโน้มลดลงและเริ่มกลับเข้าสู่กรอบเป้าหมายในช่วงกลางปี แต่มีความเสี่ยงที่จะอยู่ในระดับสูงนานกว่าคาดจากการส่งผ่านต้นทุนที่อาจเพิ่มขึ้นและแรงกดดันเงินเฟ้อด้านอุปสงค์จากการฟื้นตัวของเศรษฐกิจ

• Krungthai COMPASS ประเมินว่า กนง. มีแนวโน้มปรับขึ้นอัตราดอกเบี้ยอีก 1 ครั้ง ในการประชุมครั้งถัดไป ส่งผลให้อัตราดอกเบี้ยขาขึ้นรอบนี้แตะระดับ 2.0% โดยมีปัจจัยสนับสนุนจากการที่ กนง. ประเมินว่าเศรษฐกิจมีแนวโน้มเติบโตต่อเนื่อง และอัตราเงินเฟ้อมีความเสี่ยงที่อาจสูงนานกว่าคาดจากการส่งผ่านต้นทุนที่อาจเพิ่มขึ้นท่ามกลางอุปสงค์ที่ฟื้นตัว อีกทั้ง เสถียรภาพของสถาบันการเงินไทยยังอยู่ในเกณฑ์ดี

กนง. มีมติเป็นเอกฉันท์ปรับขึ้นอัตราดอกเบี้ยนโยบายต่อเนื่องเป็นครั้งที่ 5 สู่ร้อยละ 1.75 ต่อปี

กนง. มีมติเป็นเอกฉันท์ปรับขึ้นอัตราดอกเบี้ยนโยบายร้อยละ 0.25 ต่อปี จากร้อยละ 1.50 เป็นร้อยละ 1.75 ต่อปี ในการประชุมครั้งที่ 2/2566 โดยมีสาระสำคัญดังนี้

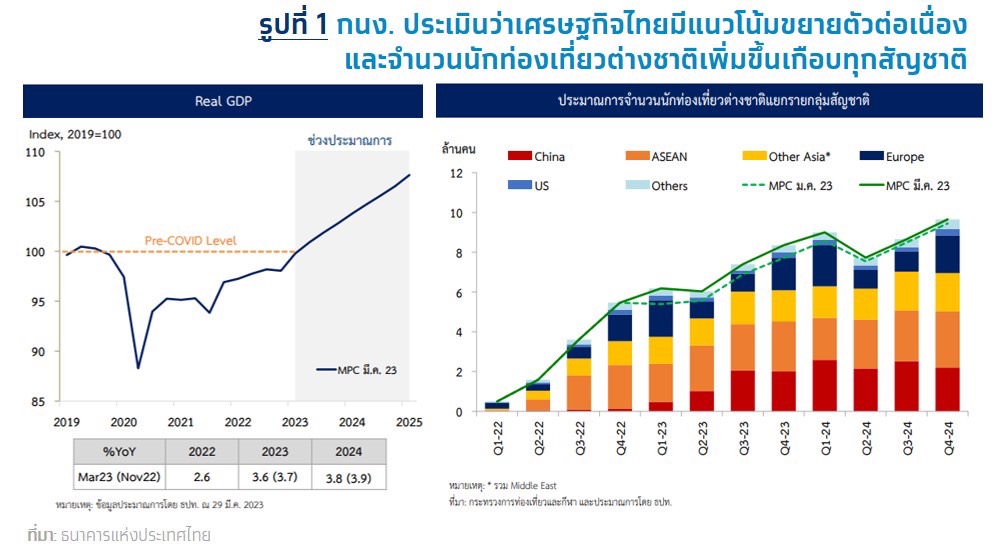

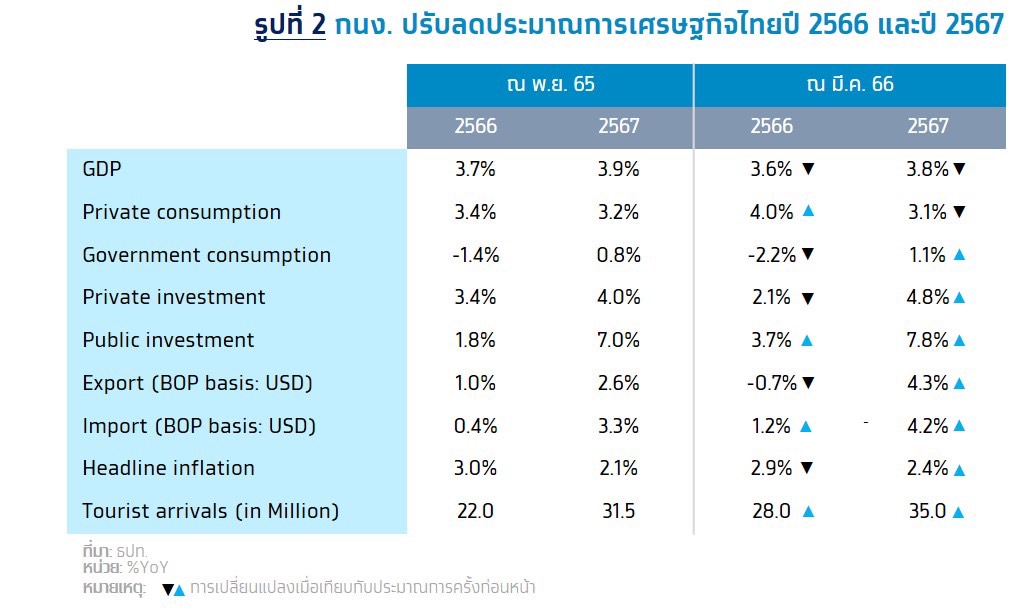

• เศรษฐกิจไทยมีแนวโน้มขยายตัวต่อเนื่องจากภาคการท่องเที่ยวและการบริโภคภาคเอกชนเป็นสำคัญ โดยเศรษฐกิจในปี 2566 และ 2567 มีแนวโน้มขยายตัวได้ที่ร้อยละ 3.6 และ 3.8 ตามลำดับ จากจำนวนนักท่องเที่ยวต่างชาติที่เพิ่มขึ้นต่อเนื่อง ซึ่งจะช่วยสนับสนุนการจ้างงานและรายได้แรงงาน และจะส่งผลดีต่อเนื่องไปยังการบริโภคภาคเอกชน สำหรับการส่งออกสินค้าเริ่มมีสัญญาณฟื้นตัวจากที่หดตัวในช่วงก่อนหน้าและคาดว่าจะฟื้นตัวชัดเจนขึ้นในช่วงครึ่งหลังของปี อย่างไรก็ตาม เศรษฐกิจโลกมีความไม่แน่นอนเพิ่มขึ้นจากแนวโน้มเงินเฟ้อที่อยู่ในระดับสูงและปัญหาสถาบันการเงินในประเทศเศรษฐกิจหลัก

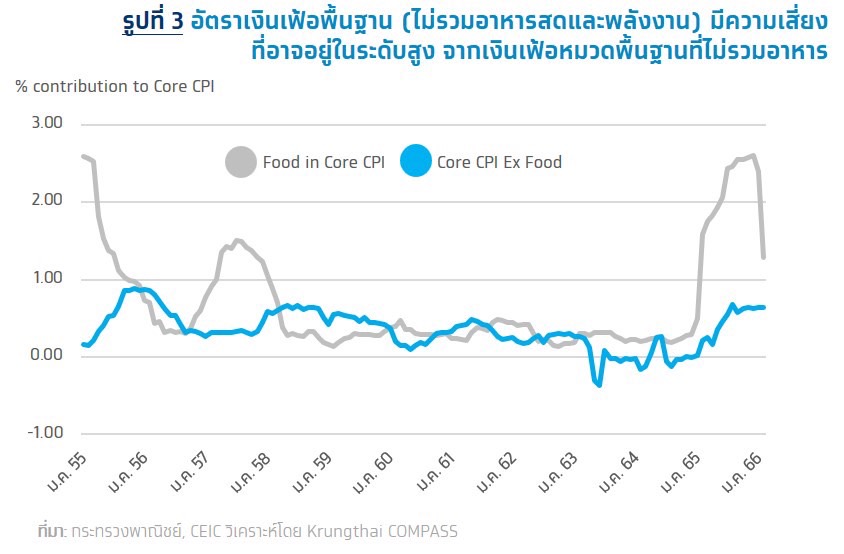

• อัตราเงินเฟ้อทั่วไปมีแนวโน้มเริ่มกลับเข้าสู่กรอบเป้าหมายในช่วงกลางปีนี้ คาดว่าอัตราเงินเฟ้อทั่วไปปี 2566 และ 2567 จะอยู่ที่ร้อยละ 2.9 และ 2.4 ตามลำดับ ตามแรงกดดันด้านอุปทานจากค่าไฟฟ้าและราคาน้ำมันที่ทยอยคลี่คลาย ขณะที่อัตราเงินเฟ้อพื้นฐานมีแนวโน้มทยอยลดลงในปี 2566 และ 2567 อยู่ที่ร้อยละ 2.4 และ 2.0 ตามลำดับ อย่างไรก็ตาม อัตราเงินเฟ้อมีความเสี่ยงที่จะอยู่ในระดับสูงนานกว่าคาดจากการส่งผ่านต้นทุนที่อาจเพิ่มขึ้น เนื่องจากผู้ประกอบการเผชิญภาวะต้นทุนที่สูงต่อเนื่องและมีแรงกดดันเงินเฟ้อด้านอุปสงค์ที่เพิ่มขึ้นตามการฟื้นตัวของเศรษฐกิจ

• ปัญหาสถาบันการเงินในประเทศเศรษฐกิจหลักในช่วงที่ผ่านมาไม่ได้ส่งผลต่อระบบการเงินไทยอย่างมีนัยสำคัญ แต่ยังต้องติดตามสถานการณ์และผลกระทบในระยะข้างหน้า โดยสถาบันการเงินและภาคธุรกิจไทยมีความเชื่อมโยงกับสถาบันการเงินและสินทรัพย์เสี่ยงที่เกิดปัญหาจำกัด รวมถึงธนาคารพาณิชย์มีระดับเงินกองทุนที่เข้มแข็ง ขณะที่มาตรการปรับโครงสร้างหนี้ควรดำเนินการอย่างต่อเนื่อง และเห็นความสำคัญของการมีมาตรการเฉพาะจุดและแนวทางแก้ปัญหาหนี้อย่างยั่งยืนสำหรับกลุ่มเปราะบาง แม้ว่าความสามารถในการชำระหนี้ของภาคธุรกิจและภาคครัวเรือนปรับดีขึ้นตามการฟื้นตัวของเศรษฐกิจ แต่ฐานะการเงินของผู้ประกอบการ SMEs และครัวเรือนบางส่วนยังเปราะบางและอ่อนไหวต่อค่าครองชีพและภาระหนี้ที่สูงขึ้น

• ภาวะการเงินโดยรวมผ่อนคลาย ต้นทุนการกู้ยืมของภาคเอกชนปรับสูงขึ้นสอดคล้องกับอัตราดอกเบี้ยนโยบายแต่ยังไม่เป็นอุปสรรคต่อการระดมทุนของภาคเอกชนและการฟื้นตัวของเศรษฐกิจ ขณะที่อัตราแลกเปลี่ยนเงินบาทเทียบดอลลาร์ สรอ. เคลื่อนไหวผันผวนตามทิศทางนโยบายการเงินของธนาคารกลางสหรัฐฯ ที่มีความไม่แน่นอน และตลาดการเงินโลกที่ผันผวนจากปัญหาสถาบันการเงินในประเทศเศรษฐกิจหลัก

Implication:

Krungthai COMPASS คาดว่า กนง. อาจปรับขึ้นอัตราดอกเบี้ยอีก 1 ครั้ง ในการประชุมครั้งถัดไป ส่งผลให้อัตราดอกเบี้ยนโยบายขึ้นสู่ระดับ 2.0% จากปัจจัยสนับสนุนดังนี้

• เศรษฐกิจไทยมีแนวโน้มฟื้นตัวต่อเนื่อง โดยมีแรงขับเคลื่อนจากภาคการท่องเที่ยวที่ฟื้นตัวชัดเจน โดย กนง. คาดว่าเศรษฐกิจจะเติบโตต่อเนื่องโดยนักท่องเที่ยวต่างชาติมีแนวโน้มเพิ่มขึ้นถึง 28 ล้านคน จากเดิมที่คาดไว้ 25.5 ล้านคน ในการประชุมครั้งที่ 1/2566 เมื่อเดือน ม.ค. ใกล้เคียงกับที่ Krungthai COMPASS คาดว่านักท่องเที่ยวจะเข้ามา 27.1 ล้านคน โดยการเติบโตของภาคการท่องเที่ยวจะทำให้ภาคธุรกิจฟื้นตัวอย่างทั่วถึงมากขึ้นและส่งผลดีต่อการบริโภคภาคเอกชน ทั้งนี้แม้ว่า กนง. จะปรับลดประมาณการเศรษฐกิจในปีนี้ลดลงเป็นร้อยละ 3.6 จากเดิมที่คาดไว้ร้อยละ 3.7 ส่วนหนึ่งจากการส่งออกสินค้าซึ่งหดตัวในช่วงที่ผ่านมาแต่ กนง. มองว่าการส่งออกมีสัญญาณฟื้นตัวและจะกลับมาขยายตัวได้ในช่วงครึ่งปีหลังได้ ด้วยมุมมองของ กนง. ที่ประเมินว่า เศรษฐกิจไทยมีแนวโน้มฟื้นตัวต่อเนื่อง Krungthai COMPASS คาดว่าปัจจัยดังกล่าวจะหนุนให้ กนง. ปรับดอกเบี้ยขึ้นต่อได้

• กนง. มองว่าเงินเฟ้อมีความเสี่ยงที่จะอยู่ในระดับสูงนานกว่าคาด และกังวลแรงกดดันเงินเฟ้อด้านอุปสงค์ที่อาจเพิ่มขึ้น ซึ่ง Krungthai COMPASS ประเมินว่า แม้อัตราเงินเฟ้อจะมีแนวโน้มชะลอลงต่อเนื่องจากผลของฐานในปีก่อนที่ปรับเพิ่มขึ้นและปัจจัยกดดันจากด้านต้นทุน (cost-push) เริ่มลดลง ซึ่งจะส่งผลให้อัตราเงินเฟ้อกลับเข้าสู่กรอบเป้าหมายภายในช่วงกลางปีนี้ และอัตราเงินเฟ้อพื้นฐาน (สัดส่วน 67.1% ในตะกร้าเงินเฟ้อ) ได้ผ่านจุดสูงสุดไปแล้วเช่นกันจากราคาอาหาร (สัดส่วน 19.8%) ที่ชะลอตัวลงเนื่องจากผู้ประกอบการได้ทยอยส่งผ่านต้นทุนที่เพิ่มสูงขึ้นไปยังราคาอาหารในช่วงปี 2565 แล้ว โดยส่วนใหญ่ผู้ประกอบการมักปรับขึ้นราคาสินค้าครั้งเดียว จึงคาดว่าราคาอาหารอาจจะปรับเพิ่มขึ้นอีกได้ไม่มากนัก อย่างไรก็ตาม อัตราเงินเฟ้อพื้นฐานที่ไม่รวมอาหาร (สัดส่วน 47.3%) ยังไม่มีสัญญาณที่ชะลอลงและมีความเสี่ยงที่ผู้ประกอบการในบางภาคธุรกิจซึ่งแบกรับต้นทุนไว้อาจปรับราคาสินค้าขึ้นได้ อีกทั้ง ราคาสินค้าอาจถูกกดดันจากด้านอุปสงค์ (demand-pull) หากเศรษฐกิจไทยฟื้นตัวแรงส่งผลให้อัตราเงินเฟ้อพื้นฐานมีแนวโน้มเพิ่มขึ้นได้อีก สะท้อนจากมุมมองของ กนง. ที่บ่งชี้ถึงความกังวลจากอัตราเงินเฟ้อซึ่งมีความเสี่ยงอยู่ในระดับสูงนานกว่าคาดจากการส่งผ่านต้นทุนที่อาจเพิ่มขึ้น เนื่องจากผู้ประกอบการเผชิญภาวะต้นทุนสูงต่อเนื่องและมีแรงกดดันเงินเฟ้อด้านอุปสงค์ที่เพิ่มขึ้นตามการฟื้นตัวของเศรษฐกิจ Krungthai COMPASS จึงคาดว่า กนง. อาจปรับขึ้นอัตราดอกเบี้ยอีก 1 ครั้ง ในการประชุมครั้งถัดไป ส่งผลให้อัตราดอกเบี้ยนโยบายขึ้นสู่ระดับ 2.0%

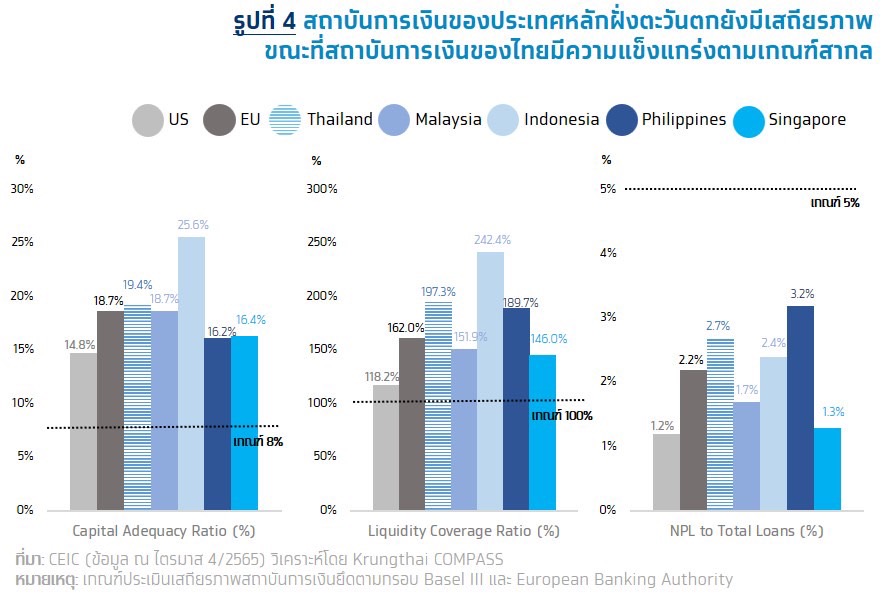

• สถาบันการเงินไทยยังมีเสถียรภาพดี สามารถรับมือกับความผันผวนที่อาจเกิดขึ้นจากปัญหาของสถาบันการเงินในต่างประเทศได้ แม้ว่าวิกฤตสถาบันการเงินโดยเฉพาะกรณี SVB และ Credit Suisse จะกระทบต่อความเชื่อมั่นของนักลงทุน และสร้างความกังวลว่าเหตุการณ์ดังกล่าวอาจบานปลาย แต่การเข้ายุติปัญหาอย่างฉับพลันของทางการสามารถป้องกันการลุกลาม ทั้งยังเสริมสร้างความมั่นใจต่อระบบการเงิน ซึ่งอาจช่วยลดโอกาสที่โลกจะเผชิญวิกฤตการณ์ทางเศรษฐกิจครั้งใหม่ จากการประเมินสถานะของระบบสถาบันการเงิน Krungthai COMPASS มองว่า ระบบการเงินของทั้งสหรัฐฯ และยุโรปโดยภาพรวมยังมีความเข้มแข็ง ทั้งในแง่เงินทุนเพื่อรับมือกับความเสี่ยงด้านเครดิต ความเพียงพอของสภาพคล่อง และสัดส่วนหนี้ NPL ในระดับต่ำ ส่วนไทยและประเทศเพื่อนบ้านในเอเชียนั้นอยู่ในสถานะที่ดีกว่าชาติตะวันตก ส่วนหนึ่งเป็นผลจากความพยายามป้องกันมิให้เกิดปัญหาซ้ำรอยวิกฤตการเงินเมื่อปี 2540 ขึ้นอีก ในกรณีของไทย มีอัตราส่วนเงินกองทุนต่อสินทรัพย์เสี่ยง (Capital adequacy ratio) ถึง 19.4% และมีอัตราการดำรงสินทรัพย์สภาพคล่องรองรับกระแสเงินไหลออกที่เพียงพอ (Liquidity coverage ratio) ณ ระดับ 197.3% ถือเป็นอันดับสองในกลุ่ม ASEAN-5 รองจากอินโดนีเซีย ด้านคุณภาพสินทรัพย์ ไทยมีอัตราส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ต่อยอดหนี้รวมอยู่ที่ 2.7% เป็นไปตามเกณฑ์สากลที่กำหนดไว้ไม่ควรเกิน 5% ฐานะของสถาบันการเงินไทยที่มีเสถียรภาพดี ถือเป็นอีกปัจจัยหนึ่งที่หนุนให้ ธปท. เดินหน้าขึ้นอัตราดอกเบี้ยได้ต่อไป

A31257