- Details

- Category: วิเคราะห์-เศรษฐกิจ

- Published: Wednesday, 22 November 2023 14:00

- Hits: 3142

SCB CIO มองตลาดหุ้นอินเดียแนวโน้มสดใสแนะทยอยลงทุน เศรษฐกิจโตเด่นได้แรงหนุนจากกำลังซื้อในประเทศผนวกมาตรการกระตุ้นก่อนเลือกตั้ง

SCB CIO มองตลาดหุ้นอินเดียมีแนวโน้มสดใส เศรษฐกิจ 10 ปีต่อจากนี้มีโอกาสจะเติบโตในระดับ 6-7% ต่อปี โดยได้รับแรงหนุนจากการบริโภคภายในประเทศเป็นหลัก คาดว่าจะมีมาตรการกระตุ้นเศรษฐกิจก่อนการเลือกตั้งมาสนับสนุนการบริโภค แรงกดดัน Fund Flow ไหลออกเริ่มลดลง หลังจากตลาดมองว่าการขึ้นดอกเบี้ยของ Fed ได้ผ่านจุดสูงสุดไปแล้ว และ มีโอกาสคงอัตราดอกเบี้ยไปจนถึงกลางปีหน้า นักวิเคราะห์มอง การเติบโตของดัชนี Nifty 50 ในมุมของ Forward EPS ในปี 2567-2568 อยู่ในระดับ 14-18% และ Forward ROE อยู่ในระดับ 14-16% SCB CIO จึงแนะนำทยอยเข้าสะสมหุ้นอินเดียเนื่องจากการเติบโตทางเศรษฐกิจยังอยู่ในระดับสูงกว่าประเทศอื่นในภูมิภาค

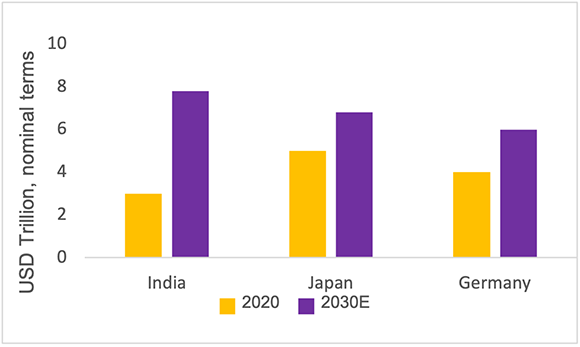

ดร.กำพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส และหัวหน้าทีม SCB Chief Investment Office (SCB CIO) ธนาคารไทยพาณิชย์ เปิดเผยว่า SCB CIO มองว่า ตลาดหุ้นอินเดียมีแนวโน้มสดใส เนื่องจาก ขนาดเศรษฐกิจอินเดียในช่วง 10 ปีจากนี้ จะเติบโต 6-7% ต่อปี ทำให้เศรษฐกิจอินเดียมีโอกาสแซงหน้าประเทศญี่ปุ่นและเยอรมนี ภายในปี 2573 ซึ่งการเติบโตของเศรษฐกิจอินเดีย มาจากภายในประเทศเป็นหลัก ทั้งจากแรงหนุนภาครัฐ ภาคเอกชน และการบริโภคของประชากร

“รัฐบาลอินเดียได้มีการปฏิรูปโครงสร้างทางเศรษฐกิจขนานใหญ่ในช่วงที่ผ่านมา จึงนำไปสู่วงจรการลงทุนรอบใหม่ ทั้งจากฝั่งรัฐบาลและภาคเอกชน ขณะที่ การบริโภคได้แรงหนุนจากการขยายตัวของประชากรทั้งด้าน จำนวนประชากรวัยทำงานที่ยังอยู่ระยะขยายตัว รายได้ต่อหัวที่เพิ่มสูงขึ้น และการขยายตัวของเมือง (Urbanization) นอกจากนี้ ยังมีประเด็นการฟื้นตัวที่เด่นชัดของวัฏจักรความต้องการที่อยู่อาศัย ความแข็งแกร่งของงบดุลภาคธนาคารและภาคครัวเรือน เป็นฐานสำคัญสนับสนุนการขยายตัวของสินเชื่อ อีกทั้งมีปัจจัยจากการเมืองอินเดีย ที่คาดว่าจะมีมาตรการกระตุ้นเศรษฐกิจก่อนการเลือกตั้งมาสนับสนุนการบริโภคด้วย” ดร.กำพล กล่าว

ทั้งนี้ ตลาดหุ้นอินเดีย มีมูลค่าตลาด (มาร์เก็ตแคป) อยู่ที่ประมาณ 3.7 ล้านล้านดอลลาร์ สรอ. มีขนาดใหญ่อันดับ 5 ของโลก กำลังได้แรงหนุนจากนโยบายส่งเสริมการลงทุนลดหย่อนภาษีจากรัฐบาล โดยดัชนีหลักที่นักลงทุนติดตาม ได้แก่ Nifty 50 และ Sensex ส่วนกลุ่มอุตสาหกรรมที่มีขนาดใหญ่สุด คือ กลุ่มการเงิน ตามด้วย เทคโนโลยีสารสนเทศ และพลังงาน ขณะที่ ปัจจุบัน Fund Flow ของนักลงทุนภายในประเทศเริ่มมีบทบาทสำคัญมากขึ้น หลังรัฐบาลมีนโยบายสนับสนุนให้ภาคครัวเรือนเก็บออมเพื่อการเกษียณผ่านกองทุน Systematic Investment Plans หรือ (SIPs) ซึ่งเป็นการลงทุนที่ลดหย่อนภาษีได้ และมีระบบช่วยในการลงทุนเป็นประจำรายเดือน

จากความน่าสนใจของตลาดหุ้นอินเดีย ทำให้ เรามีมุมมอง Slightly Positive หรือแนะนำให้ทยอยลงทุนได้สำหรับตลาดหุ้นอินเดีย เนื่องจากการเติบโตทางเศรษฐกิจยังอยู่ในระดับสูงกว่าประเทศอื่นในภูมิภาค และผลบวกจาก Election Rally เราเชื่อว่า รัฐบาลจะมีมาตรการเร่งกระตุ้นเศรษฐกิจ และ การบริโภคในช่วงก่อนการเลือกตั้งรัฐบาลรอบเดือน เม.ย - พ.ค. 2567 ขณะที่ แรงกดดันของ Fund Flow ไหลออกเริ่มลดลง หลังจากตลาดมีมุมมองว่าการขึ้นดอกเบี้ยนโยบายของ Fed ได้ผ่านจุดสูงสุดไปแล้ว และ มีโอกาสคงอัตราดอกเบี้ยไปจนถึงกลางปีหน้า นอกจากนี้ การที่พันธบัตรประเทศอินเดียจะถูกรวมเข้าคำนวณในดัชนี JP Morgan Local Government Bond index (GBI-EM GD) ในช่วงระยะเวลา 10 เดือน นับตั้งแต่วันที่ 28 มิ.ย. 2567 เป็นต้นไป จะช่วยเพิ่มเงินทุนไหลเข้ามาลงทุนอินเดีย และ ลดความเสี่ยงของ fund flow ไหลออกในอนาคต

ในส่วนของตลาดหุ้น ดัชนี MSCI ก็ได้เพิ่มน้ำหนักหุ้นอินเดียใน ดัชนี MSCI Emerging Market จาก 15.9% สู่ระดับ 16.3% ซึ่งจะช่วยเพิ่มความน่าสนใจการลงทุนในหุ้นอินเดียต่อนักลงทุนสถาบันทั้งในและต่างประเทศมากขึ้น โดยเฉพาะกองทุนและETF ที่มีกลยุทธ์แบบ Passive Investment และคาดว่าจะมีเงินไหลเข้าตลาดหุ้นอินเดียเพิ่มเติมอีก 1.5 พันล้านดอลลาร์ สรอ. หลังจากการปรับปรุงน้ำหนัก ขณะที่ เงินเฟ้อชะลอความร้อนแรงลง โดยอัตราเงินเฟ้อเคยอยู่สูงสุดในเดือน ก.ค. 2566 ที่ 7.4%YoY และได้ลดลงสู่ระดับ 4.8%YoY ในเดือน ต.ค. 2566 และ มีแนวโน้มลดลงต่อ ทำให้มีโอกาสที่ธนาคารกลางอินเดีย (RBI) อาจปรับลดอัตราดอกเบี้ยลงได้ 25 bps ในปี 2567

ตลาดหุ้นอินเดียถูกขับเคลื่อนด้วยปัจจัยเศรษฐกิจภายในประเทศเป็นหลัก เหมาะกับการลงทุนในช่วงที่ความเสี่ยงการชะลอตัวของเศรษฐกิจโลกที่สูงขึ้น ตลาดหุ้นอินเดียยังมีแนวโน้มที่ดีในระยะยาว ได้รับปัจจัยสนับสนุนจากโครงสร้างประชากรที่ดี มีความพร้อมทางด้านกฎระเบียบและนโยบายรัฐที่สนับสนุนการลงทุนของภาคเอกชน หนี้ครัวเรือน หนี้ของธุรกิจเอกชน และหนี้เสียของธนาคารที่ยังอยู่ในระดับต่ำ รวมทั้งการฟื้นตัวของเครื่องจักรเศรษฐกิจที่สำคัญ อย่างธุรกิจภาคอสังหาริมทรัพย์ และ ภาคอุตสาหกรรมการผลิต จะเป็นพื้นฐานสำคัญที่จะสนับสนุนการเติบโตในช่วงถัดไป

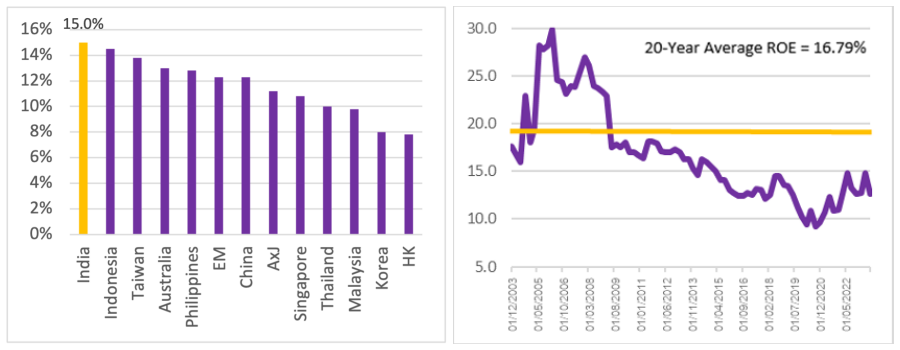

นอกจากนี้ Valuation ของดัชนี Nifty 50 อยู่ที่ระดับต่ำกว่าค่าเฉลี่ย 5 ปี บนมาตรวัดทั้งในเชิงของ 12-Month forward price-to-earnings และ 12-Month forward price-to-book จากการคาดการณ์ของนักวิเคราะห์สำนักต่างๆ โดยเฉลี่ย มองว่า Forward EPS หรือ กำไรต่อหุ้นในอนาคต ปี 2567-2568 อยู่ในระดับ 14-18% (ในขณะที่ กำไรงวด 9 เดือน ปี 2566 เติบโตกว่า 12.5% YOY) Forward ROE หรือผลตอบแทนต่อส่วนผู้ถือหุ้นในอนาคต อยู่ในระดับ 14-16% ซึ่งเรามองว่า ROE มีโอกาสขยายตัวได้อีก ตามการฟื้นตัวจากภาวะการปรับโครงสร้างของหนี้ในระบบ (Deleveraging) ตลอด 10 กว่าปีที่ผ่านมา และเครื่องจักรเศรษฐกิจ (ภาคอสังหาฯ ภาคการเงินและการธนาคาร และ ภาคการผลิต) ที่หยุดปรับปรุงระบบไปนาน กลับมาดำเนินงานได้อีกครั้งด้วยฐานใหม่ที่มั่นคง เรามองว่ามีโอกาสเห็นการขยายตัวของ ROE ที่เหนือกว่าค่าเฉลี่ย 20 ปีที่ 17% (ปีงบประมาณ 2566 อยู่ที่ 15%) และอาจกลับไปอยู่ใน Zone ขยายตัวที่ 18-26% เช่นครั้งในอดีต ทั้งนี้ นับแต่ต้นปีจนถึงปัจจุบัน (YTD) ดัชนี Nifty 50 ปรับตัวเพิ่มขึ้น 9.5% และ Sensex ปรับเพิ่มขึ้น 8.6%

ขณะที่ ความเสี่ยงสำหรับการลงทุนในตลาดหุ้นอินเดียที่นักลงทุนต้องพิจารณา ได้แก่ ความผันผวนของค่าเงินอินเดียรูปี ซึ่งนับตั้งแต่ต้นปี 2547 จนถึงปัจจุบัน ลดลงไปกว่า 45% มีผลต่อการขาดดุลบัญชีเดินสะพัด อย่างไรก็ตาม รัฐบาลมีความพยายามจำกัดความเสี่ยงจากค่าเงินด้วยการเพิ่มทุนสำรอง รวมทั้งหันไปนำเข้าน้ำมันจากรัสเซีย โดยซื้อขายด้วยสกุลเงินอินเดียรูปี แทนดอลลาร์ สรอ. ส่วนประเด็นความเสี่ยงด้านเงินเฟ้อที่เร่งตัวขึ้นในช่วงที่ผ่านมา เรามองว่ามีแนวโน้มชะลอตัวลงในระยะถัดไป

ขนาดเศรษฐกิจอินเดียจะแซงหน้า ญี่ปุ่น และ เยอรมนี ในปี 2030

ที่มา : IMF, SCB CIO

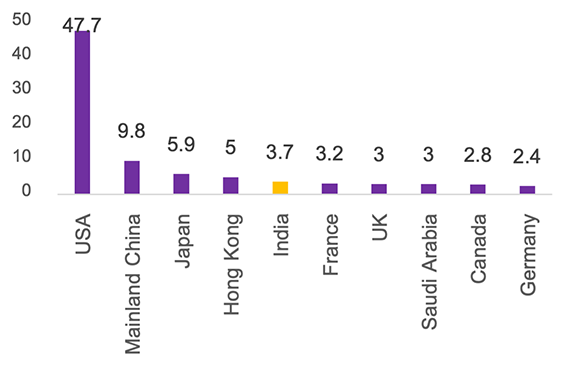

มูลค่าตามราคาตลาด (Market Cap) ของตลาดหุ้นรายประเทศ

ที่มา : Bloomberg (data as of 31 Aug 2023), SCB CIO

ROE อินเดียสูงสุดใน Asia Pacific x Japan ในปี 2024 และปัจจุบัน ยังอยู่ในระดับต่ำกว่าค่าเฉลี่ย 20 ปี

ที่มา : Bloomberg (data as of Nov 09, 2023), SCB CIO

11904