- Details

- Category: ธปท.

- Published: Saturday, 30 September 2023 10:59

- Hits: 9879

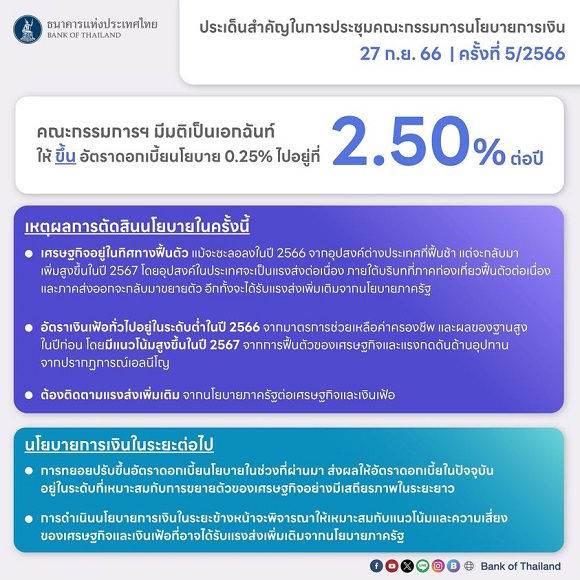

มติเป็นเอกฉันท์ให้ขึ้นอัตราดอกเบี้ยนโยบายร้อยละ 0.25 ต่อปี

ผลการประชุมคณะกรรมการนโยบายการเงิน ครั้งที่ 5/2566

นายปิติ ดิษยทัต เลขานุการ คณะกรรมการนโยบายการเงิน (กนง.) แถลงผลการประชุม กนง. ในวันที่ 27 กันยายน 2566 คณะกรรมการฯ มีมติเป็นเอกฉันท์ให้ขึ้นอัตราดอกเบี้ยนโยบายร้อยละ 0.25 ต่อปี จากร้อยละ 2.25 เป็นร้อยละ 2.50 ต่อปี โดยให้มีผลทันที

เศรษฐกิจไทยในภาพรวมอยู่ในทิศทางฟื้นตัว แม้จะขยายตัวชะลอลงในปีนี้จากอุปสงค์ต่างประเทศ โดยอัตราการขยายตัวในปี 2567 จะเพิ่มสูงขึ้นจากทั้งอุปสงค์ในประเทศและต่างประเทศ ด้านอัตราเงินเฟ้อมีแนวโน้มสูงขึ้นในปี 2567 ตามการฟื้นตัวของเศรษฐกิจกอปรกับแรงกดดันด้านอุปทานจากปรากฏการณ์เอลนีโญ

ทั้งนี้ ต้องติดตามแรงส่งเพิ่มเติมจากนโยบายภาครัฐต่อเศรษฐกิจและเงินเฟ้อ คณะกรรมการฯ ประเมินว่า ในบริบทที่เศรษฐกิจกำลังฟื้นตัวกลับเข้าสู่ระดับศักยภาพ นโยบายการเงินควรดูแลให้เงินเฟ้ออยู่ในกรอบเป้าหมายอย่างยั่งยืน และช่วยเสริมเสถียรภาพเศรษฐกิจการเงินในระยะยาว รวมทั้งรักษาขีดความสามารถของนโยบายการเงินในการรองรับความไม่แน่นอนในระยะข้างหน้า จึงเห็นควรให้ปรับขึ้นอัตราดอกเบี้ยนโยบายร้อยละ 0.25 ต่อปี ในการประชุมครั้งนี้

เศรษฐกิจไทยมีแนวโน้มขยายตัวร้อยละ 2.8 และ 4.4 ในปี 2566 และ 2567 ตามลำดับ โดยมีแรงส่งสำคัญจากการบริโภคภาคเอกชน สำหรับปีนี้ การขยายตัวของเศรษฐกิจชะลอลงจากภาคการส่งออกสินค้าและภาคการท่องเที่ยวที่ฟื้นตัวช้ากว่าที่คาด

ส่วนหนึ่งจากเศรษฐกิจจีนและวัฏจักรอิเล็กทรอนิกส์โลกที่ฟื้นตัวช้า อย่างไรก็ดี อัตราการขยายตัวของเศรษฐกิจไทยจะเร่งสูงขึ้นในปี 2567 จากอุปสงค์ในประเทศ ภายใต้บริบทที่ภาคการท่องเที่ยวฟื้นตัวต่อเนื่องและภาคการส่งออกสินค้ากลับมาขยายตัว อีกทั้งจะได้รับแรงส่งเพิ่มเติมจากนโยบายภาครัฐ

อัตราเงินเฟ้อทั่วไปมีแนวโน้มอยู่ในกรอบเป้าหมาย และคาดว่าจะอยู่ที่ร้อยละ 1.6 และ 2.6 ในปี 2566 และ 2567 ตามลำดับ โดยมีแนวโน้มอยู่ในระดับต่ำในปี 2566 จากผลของมาตรการช่วยเหลือค่าครองชีพของภาครัฐและผลของฐานที่สูงในปีก่อนหน้า ขณะที่อัตราเงินเฟ้อพื้นฐานมีแนวโน้มปรับเพิ่มขึ้นในปี 2567 โดยคาดว่าจะอยู่ที่ร้อยละ 1.4 และ 2.0 ในปี 2566 และ 2567 ตามลำดับ ทั้งนี้ ยังต้องติดตามความเสี่ยงด้านสูง โดยเฉพาะในปี 2567 จากแรงกดดันด้านอุปสงค์ที่อาจเพิ่มขึ้นจากนโยบายภาครัฐ และต้นทุนราคาอาหารที่อาจปรับสูงขึ้นหากปรากฏการณ์เอลนีโญรุนแรงกว่าคาด

ระบบการเงินโดยรวมมีเสถียรภาพ ธนาคารพาณิชย์มีระดับเงินกองทุนและเงินสำรองที่เข้มแข็ง แต่ต้องติดตามพัฒนาการของคุณภาพสินเชื่อที่อาจได้รับแรงกดดันจากความสามารถในการชำระหนี้ของผู้ประกอบการ SMEs และครัวเรือนบางส่วนที่ยังเปราะบางจากภาระหนี้ที่สูงขึ้นและรายได้ที่ฟื้นตัวช้า

คณะกรรมการฯ สนับสนุนการดำเนินมาตรการปรับโครงสร้างหนี้อย่างต่อเนื่อง รวมทั้งมาตรการเฉพาะจุดและแนวทางแก้ปัญหาหนี้อย่างยั่งยืนสำหรับกลุ่มเปราะบาง โดยเฉพาะมาตรการการให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible Lending)

ภาวะการเงินโดยรวมตึงตัวขึ้นบ้าง แต่ยังเอื้อต่อการระดมทุนของภาคเอกชนและการฟื้นตัวของเศรษฐกิจ โดยต้นทุนการกู้ยืมของภาคเอกชนโน้มสูงขึ้นสอดคล้องกับอัตราดอกเบี้ยนโยบาย ขณะที่สินเชื่อภาคเอกชนชะลอลงหลังจากที่เร่งไปมากในช่วงวิกฤต แต่ประเมินว่าจะฟื้นตัวสอดคล้องกับกิจกรรมทางเศรษฐกิจ ด้านตลาดการเงินมีความผันผวนสูงขึ้น

โดยอัตราผลตอบแทนพันธบัตรปรับเพิ่มขึ้น และอัตราแลกเปลี่ยนเงินบาทเทียบดอลลาร์ สรอ. อ่อนค่า ส่วนหนึ่งตามทิศทางนโยบายการเงินของธนาคารกลางสหรัฐฯ ประกอบกับนักลงทุนรอความชัดเจนของนโยบายภาครัฐที่อาจมีนัยต่อเศรษฐกิจและเสถียรภาพด้านการคลังในอนาคต

ภายใต้กรอบการดำเนินนโยบายการเงินที่มีเป้าหมายเพื่อรักษาเสถียรภาพราคา ควบคู่กับดูแลเศรษฐกิจให้เติบโตอย่างยั่งยืนและเต็มศักยภาพ และรักษาเสถียรภาพระบบการเงิน คณะกรรมการฯ ประเมินว่าการทยอยปรับขึ้นอัตราดอกเบี้ยนโยบายในช่วงที่ผ่านมา

จนถึงการประชุมครั้งนี้ส่งผลให้อัตราดอกเบี้ยในปัจจุบันอยู่ในระดับที่เหมาะสมกับการขยายตัวของเศรษฐกิจอย่างมีเสถียรภาพในระยะยาว ทั้งนี้ การดำเนินนโยบายการเงินในระยะข้างหน้าจะพิจารณาให้เหมาะสมกับแนวโน้มเศรษฐกิจและเงินเฟ้อที่อาจได้รับแรงส่งเพิ่มเติมจากนโยบายภาครัฐ