- Details

- Category: บลจ.

- Published: Thursday, 21 November 2024 00:50

- Hits: 984

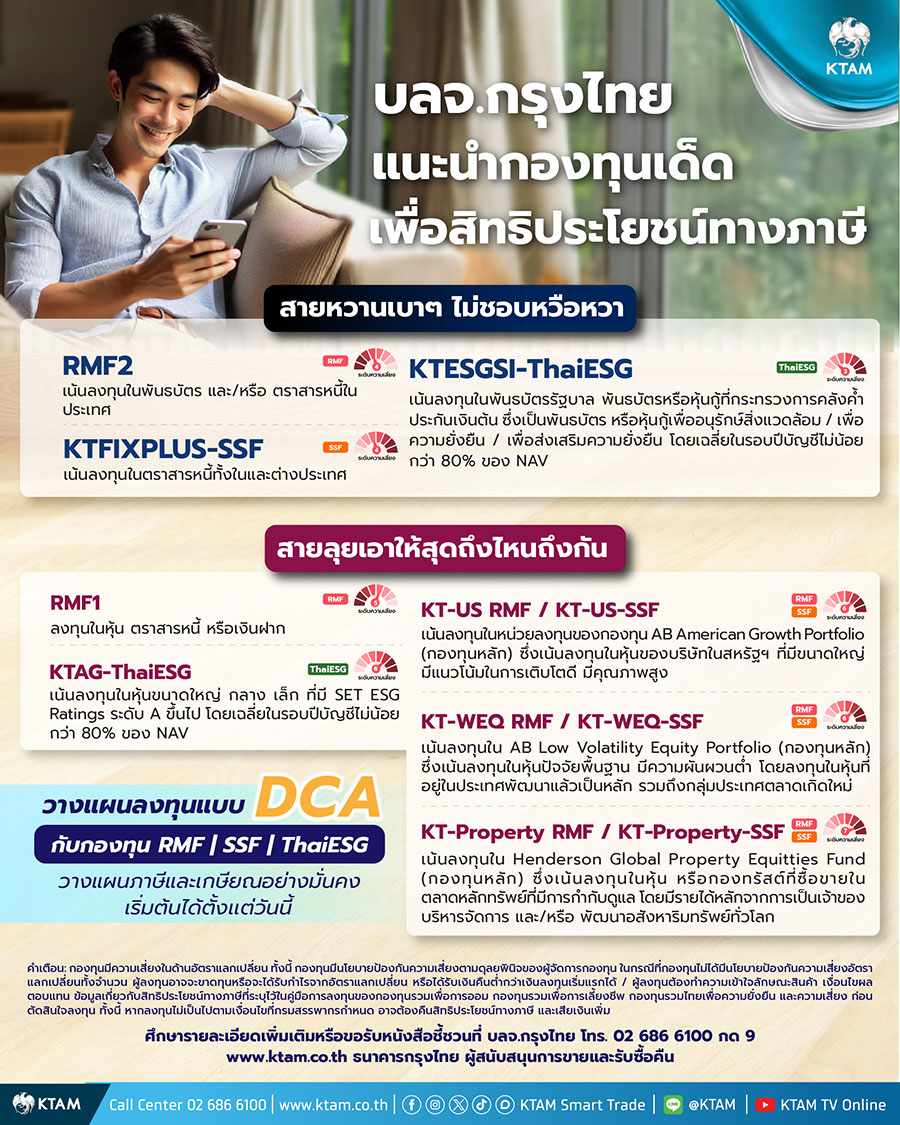

KTAM คัดสรรกองตราสารหนี้ – หุ้น ‘SSF-RMF-ThaiESG’ พร้อมรับสิทธิประโยชน์ทางภาษีโค้งสุดท้ายปี 67

นางชวินดา หาญรัตนกูล กรรมการผู้จัดการ บริษัทหลักทรัพย์จัดการกองทุน กรุงไทย จำกัด (มหาชน) เปิดเผยว่า ถึงแม้ว่าในปีนี้จะมีหลายปัจจัยที่ส่งผลกระทบต่อการลงทุน แต่ก็ยังมีหลายปัจจัยที่เป็นตัวสนับสนุนการลงทุน เช่น แนวโน้มดอกเบี้ยนโยบายโลกที่อยู่ในช่วงขาลง รวมถึงเศรษฐกิจสหรัฐฯ ที่ยังมีโอกาสเติบโตได้ดีจากหลายปัจจัย และในส่วนตลาดหุ้นไทยก็มีการปรับตัวได้ดีขึ้นหลังจากความเสี่ยงหลายด้านที่คลี่คลายไป อีกทั้งการมีเม็ดเงินใหม่เข้ามาช่วยสนับสนุน เราจึงได้คัดสรรกองทุนเพื่อสิทธิประโยชน์ภาษีทั้ง 3 กลุ่มกองทุน ทั้งที่เน้นลงทุนในตราสารหนี้ หุ้นไทย และหุ้นต่างประเทศ ที่มีโอกาสเติบโตในระยะยาวเพื่อเป็นทางเลือกการลงทุนในช่วงโค้งสุดท้าย ให้ลูกค้าสามารถเลือกลงทุนตามระดับความเสี่ยงที่รับได้ของตนเองพร้อมรับสิทธิประโยชน์ทางภาษี ประกอบด้วย

โดยแนวโน้มดอกเบี้ยนโยบายโลกที่เป็นขาลงหลังจากคงที่ในระดับสูงมานาน ขณะที่ดอกเบี้ยนโยบายในประเทศยังอยู่ในทิศทางทรงตัวและมีโอกาสปรับลดลงในอนาคต จึงส่งผลให้ผลตอบแทนในประเทศอาจจะปรับไปในทิศทางเดียวกับผลตอบแทนในต่างประเทศ จึงแนะนำ กองทุนเปิดกรุงไทยตราสารหนี้เพื่อการเลี้ยงชีพ (RMF2) (ความเสี่ยงระดับ 4) เน้นลงทุนในพันธบัตร และ/หรือตราสารหนี้ในประเทศที่มีความมั่นคง ซึ่งรวมถึงพันธบัตรรัฐบาล พันธบัตรรัฐวิสาหกิจ หุ้นกู้ และตราสารหนี้อื่นๆ รวมทั้งเงินฝาก และกองทุนเปิดกรุงไทยตราสารหนี้ พลัส (ชนิดเพื่อการออม) (KTFIXPLUS-SSF) (ความเสี่ยงระดับ 4) เน้นลงทุนในตราสารหนี้ทั้งในและต่างประเทศ โดยลงทุนในต่างประเทศได้ไม่เกินร้อยละ 50 ของ NAV ทั้งนี้ กองทุนมีนโยบายจัดการ Portfolio Duration ที่ยืดหยุ่นเพื่อให้เหมาะสมกับสภาวะตลาด

นอกจากนี้ การลงทุนในกองทุนประเภท ThaiESG ยังเป็นทางเลือกการลงทุนระยะยาวในกิจการที่คำนึงถึงสิ่งแวดล้อม สังคม และธรรมาภิบาล ซึ่งจะมีส่วนช่วยให้ประเทศไทยบรรลุเป้าหมายการพัฒนาที่ยั่งยืน จึงแนะนำกองทุนเปิดกรุงไทย ตราสารภาครัฐ ESG (ชนิดไทยเพื่อความยั่งยืน) (KTESGSI-ThaiESG) (ความเสี่ยงระดับ 3) เน้นลงทุนในพันธบัตรรัฐบาล พันธบัตรที่กระทรวงการคลังค้ำประกันต้นเงินและดอกเบี้ย หรือหุ้นกู้ที่กระทรวงการคลังค้ำประกันต้นเงินและดอกเบี้ยแต่ไม่รวมถึงหุ้นกู้แปลงสภาพ ซึ่งเป็นพันธบัตรหรือหุ้นกู้เพื่ออนุรักษ์สิ่งแวดล้อม หรือหุ้นกู้เพื่อความยั่งยืน หรือพันธบัตรหรือหุ้นกู้ส่งเสริมความยั่งยืน โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV

สำหรับภาพรวมการลงทุนในหุ้นมองว่า ตลาดหุ้นไทยปรับตัวดีหลังจากความเสี่ยงหลายด้านคลี่คลายไป รวมถึงการมีเม็ดเงินใหม่เข้ามาช่วยสนับสนุนตลาดหุ้นไทยทั้งจากนักลงทุนต่างชาติ หรือกองทุนวายุภักษ์ หนึ่ง นอกจากนี้ยังมีปัจจัยสนับสนุนจากทิศทางดอกเบี้ยขาลงของสหรัฐฯ และยุโรป ซึ่งส่งผลให้เริ่มมีเม็ดเงินลงทุนเคลื่อนย้ายเข้าสู่ตลาดเอเชียมากขึ้น และในเชิงมูลค่า Valuation (P/E) ตลาดหุ้นไทยยังถือว่าราคาไม่แพงเมื่อเทียบกับค่าเฉลี่ยในอดีต โดยกองทุนหุ้นไทยแนะนำ กองทุนเปิดกรุงไทย ESG A Grade (ชนิดไทยเพื่อความยั่งยืน) (KTAG-ThaiESG) (ความเสี่ยงระดับ 6) เน้นลงทุนในหุ้นที่จดทะเบียนใน SET หรือ MAI ทั้งขนาดใหญ่ กลาง เล็ก ที่มี SET ESG Ratings ระดับ A ขึ้นไป โดยเฉลี่ยในรอบปีบัญชีไม่น้อยกว่า 80% ของ NAV และสำหรับผู้ที่ต้องการลงทุนในกองทุนผสม แนะนำ กองทุนเปิดกรุงไทยผสมเพื่อการเลี้ยงชีพ (RMF1) (ความเสี่ยงระดับ 5) กองทุนกระจายการลงทุนในหุ้น ตราสารหนี้ เงินฝาก หรือทรัพย์สินอื่น ตามที่สํานักงานคณะกรรมการ ก.ล.ต. กําหนด โดยผู้จัดการกองทุนจะปรับสัดส่วนการลงทุนให้เหมาะสมกับสภาวการณ์ในแต่ละขณะ

ส่วนการลงทุนในหุ้นต่างประเทศ แนะนำ 3 กองทุนทั้งชนิด RMF และ SSF ได้แก่ กองทุนเปิดเคแทม ยูเอส โกรท อิควิตี้ เพื่อการเลี้ยงชีพ (KT-US RMF) และกองทุนเปิดเคแทม ยูเอส โกรท อิควิตี้ ฟันด์ (ชนิดเพื่อการออม) (KT-US-SSF) (ความเสี่ยงระดับ 6) เน้นลงทุนในหน่วยลงทุนของกองทุน AB American Growth Portfolio (กองทุนหลัก) ซึ่งเน้นลงทุนในหุ้นของบริษัทในสหรัฐฯ ที่มีขนาดใหญ่ มีแนวโน้มในการเติบโตดี มีคุณภาพสูง โดยปัจจัยสนับสนุนมาจากการที่เศรษฐกิจสหรัฐฯ ยังเติบโตได้ดี ภาพตลาดแรงงานที่ยังค่อนข้างแข็งแกร่ง ทิศทางดอกเบี้ยเป็นขาปรับตัวลดลง รวมถึงผลประกอบการของบริษัทใหญ่ๆ ยังสูงกว่าที่คาด ถึงแม้ว่าอาจมีความผันผวนจากการเลือกตั้งประธานาธิบดีก็ตาม

กองทุนเปิดเคแทม เวิลด์ อิควิตี้ เพื่อการเลี้ยงชีพ (KT-WEQ RMF) และกองทุนเปิดเคแทม เวิลด์ อิควิตี้ ฟันด์ (ชนิดเพื่อการออม) (KT-WEQ-SSF) (ความเสี่ยงระดับ 6) เน้นลงทุนใน AB Low Volatility Equity Portfolio (กองทุนหลัก) โดยลงทุนในหุ้นปัจจัยพื้นฐาน มีความผันผวนต่ำในหุ้นที่อยู่ในประเทศพัฒนาแล้วเป็นหลัก รวมถึงกลุ่มประเทศตลาดเกิดใหม่ จากการที่เศรษฐกิจโลกกำลังเข้าสู่ภาวะ Soft Landing ขณะที่ดอกเบี้ยเป็นขาลง จึงทำให้ตลาดหุ้นทั่วโลกยังเติบโตต่อไปในระยะยาว ถึงแม้ว่าความกังวลเรื่องภาวะถดถอยอาจจะกลับมาบ้าง อีกทั้งมูลค่า (Valuation) โดยรวมก็ไม่ได้มีราคาถูกนัก อาจทำให้ตลาดน่าจะมีความผันผวนเพิ่มขึ้นเป็นระยะๆ การลงทุนจึงอาจต้องเตรียมรับมือกับความผันผวนที่จะเกิดขึ้น

กองทุนเปิด เคแทม เวิลด์ พร็อพเพอร์ตี้ เพื่อการเลี้ยงชีพ (KT-PROPERTY RMF) และกองทุนเปิดเคแทม เวิลด์ พร็อพเพอร์ตี้ ฟันด์ (ชนิดเพื่อการออม) (KT-Property-SSF) (ความเสี่ยงระดับ 7) เน้นลงทุนใน Henderson Global Property Equities Fund (กองทุนหลัก) ซึ่งเน้นลงทุนในหุ้น หรือกองทรัสต์ที่ซื้อขายในตลาดหลักทรัพย์ที่มีการกำกับดูแล โดยมีรายได้หลักจากการเป็นเจ้าของ บริหารจัดการ และ/หรือพัฒนาอสังหาริมทรัพย์ทั่วโลก ซึ่งกลุ่มอุตสาหกรรมนี้มีความน่าสนใจจากปัจจัยบวกหลายประการ รวมถึงแนวโน้มอัตราดอกเบี้ยขาลงจะช่วยให้ต้นทุนในการกู้ยืมของผู้พัฒนาโครงการ และดึงดูดกลุ่มนักลงทุนที่มองหาสินทรัพย์ที่จ่ายเงินปันผลได้สม่ำเสมอ ขณะที่ความต้องการอสังหาริมทรัพย์ยังเติบโตได้อย่างต่อเนื่องในหลายกลุ่ม เช่น กลุ่มโลจิสติกส์และอุตสาหกรรมที่เติบโตตามธุรกิจอีคอมเมิร์ซ และกลุ่มเพื่อการดูแลสุขภาพ-ผู้สูงอายุที่เติบโตตามความต้องการที่เพิ่มขึ้น เป็นต้น

นอกจากนี้ บริษัทฯ ยังได้จัดโปรโมชันตั้งแต่วันนี้ - 30 ธ.ค. 2567 นี้ สำหรับลูกค้าที่ลงทุนในกองทุนเพื่อสิทธิประโยชน์ทางภาษีที่ร่วมรายการ ทุกๆ 50,000 บาท จะได้รับหน่วยลงทุน KTSTPLUS 100 บาท (เงื่อนไขเป็นไปตามที่บริษัทฯ กำหนด) ศึกษาข้อมูลโปรโมชัน SSF-RMF เพิ่มเติมได้ที่ https://bit.ly/4asEHig และศึกษาข้อมูลโปรโมชัน ThaiESG เพิ่มเติมได้ที่ https://bit.ly/4hE4YOU

สำหรับผู้ที่สนใจสามารถสอบถามข้อมูลและขอรับหนังสือชี้ชวนได้ทุกวันทำการได้ที่ บลจ.กรุงไทย โทร. 0-2686-6100 กด 9 หรือธนาคารกรุงไทย และผู้สนับสนุนการขายหรือรับซื้อคืนหน่วยลงทุน หรือศึกษารายละเอียดได้ที่ www.ktam.co.th สนใจเปิดบัญชีผ่านแอปพลิเคชั่น KTAM Smart Trade ได้ที่ https://bit.ly/KTSTSignIn

ปัจจัยความเสี่ยงของกองทุนที่สำคัญ: ความเสี่ยงจากความผันผวนของราคาหลักทรัพย์ ความเสี่ยงที่เกี่ยวข้องกับการลงทุนที่คำนึงถึงการดำเนินงานด้านสิ่งแวดล้อม สังคม และ บรรษัทภิบาล ความเสี่ยงจากการดําเนินงานของผู้ออกตราสาร ความเสี่ยงจากการผิดนัดชําระหนี้ของผู้ออกตราสาร ความเสี่ยงจากการขาดสภาพคล่องของหลักทรัพย์ ความเสี่ยงจากการลงทุนในสัญญาซื้อขายล่วงหน้า และความเสี่ยงของการลงทุนในตราสารที่มีสัญญาซื้อขายล่วงหน้าแฝง

คำเตือน กองทุน KTFIXPLUS-SSF, KT-US RMF, KT-US-SSF, KT-WEQ RMF, KT-WEQ-SSF, KT-Property RMF และ KT-Property-SSF) มีความเสี่ยงอัตราแลกเปลี่ยน ทั้งนี้ กองทุนมีนโยบายป้องกันความเสี่ยงตามดุลยพินิจของผู้จัดการกองทุน (ยกเว้น KTFIXPLUS-SSF) ในกรณีที่กองทุนไม่ได้มีนโยบายป้องกันความเสี่ยงอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจจะขาดทุนหรือจะได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้ / ผู้ลงทุนต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ข้อมูลเกี่ยวกับสิทธิประโยชน์ทางภาษีที่ระบุไว้ในคู่มือการลงทุนของกองทุน SSF, RMF และ ThaiESG และความเสี่ยงก่อนตัดสินใจลงทุน ทั้งนี้ หากลงทุนไม่เป็นไปตามเงื่อนไขที่กรมสรรพากรกำหนด อาจต้องคืนสิทธิประโยชน์ทางภาษีและเสียเงินเพิ่ม

11559